Страхування – це вигідно: чому не варто відмовлятися від страховок і чому «дешевий поліс» не те саме, що «вигідний поліс»

Часто люди вважають придбання страховок марнотратством. Вони сподіваються, що з ними ніколи нічого не трапиться, і відмовляються купувати навіть обов'язкові поліси страхування, такі як, наприклад, автоцивілка для власного автомобіля, без якої автовласнику і за кермо сідати не слід. Найчастіше саме від досвідчених водіїв з багаторічним стажем кермування можна почути: «Та нічого зі мною не трапиться. Стільки років за кермом і жодного разу не потрапляв у аварію. Чому я мушу витрачати кошти на непотрібний папірець? Хіба вони у мене зайві?»

Проте, серед учасників дорожнього руху є й ті, хто не настільки впевнено почувається на дорозі. Вони можуть спричинити ДТП, де другим учасником страхової події і може стати наш досвідчений водій.

Навіть, якщо наслідком такої аварії будуть незначні збитки, оформити Європротокол не вдасться, бо цією можливістю можуть скористатися лише водії-учасники ДТП, які мають чинні договори обов’язкового страхування цивільно-правової відповідальності власників наземних транспортних засобів. Отже, доведеться або роз’їхатися і ремонтувати автомобіль за власний кошт, або викликати правоохоронців, які під час перевірки документів можуть виявити відсутність поліса страхування у учасників страхової події, і тоді до фінансових збитків, пов’язаних з аварією, додасться ще й покарання за відсутність обов’язкової страховки.

Звичайно, водій без автоцивілки має право отримати відшкодування від страхової компанії винуватця аварії, проте цей процес був би менш енергозатратним, якби у обох учасників ДТП були договори страхування.

Наявність автоцивілки може стати надійним захистом і гарантією фінансової безпеки для автовласника, адже кілька сотень гривень, витрачених на придбання поліса ОСЦПВ у підсумку можуть заощадити сотні тисяч гривень.

Поговорімо про цифри

Чому вигідно купувати страховку для автомобіля

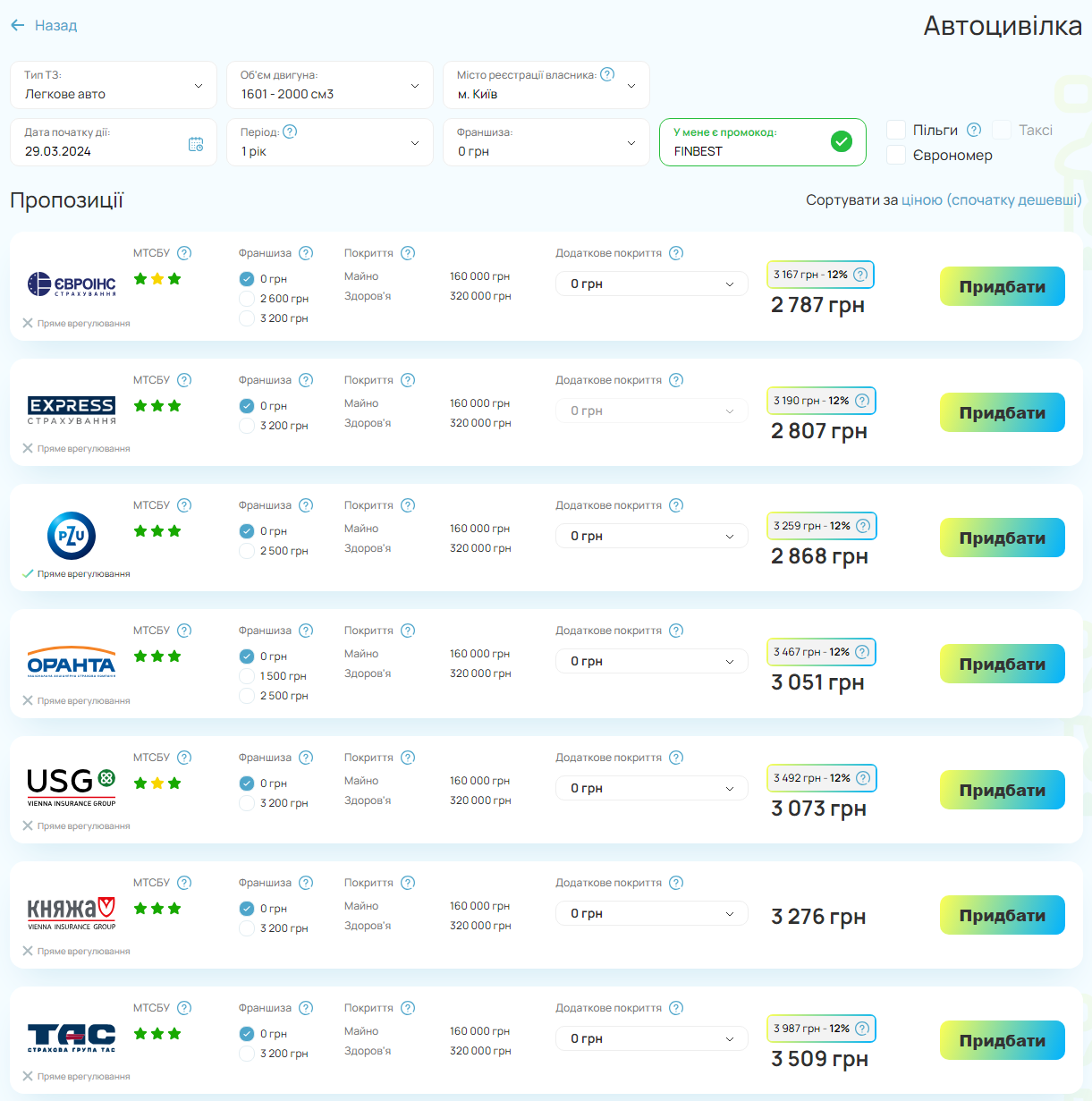

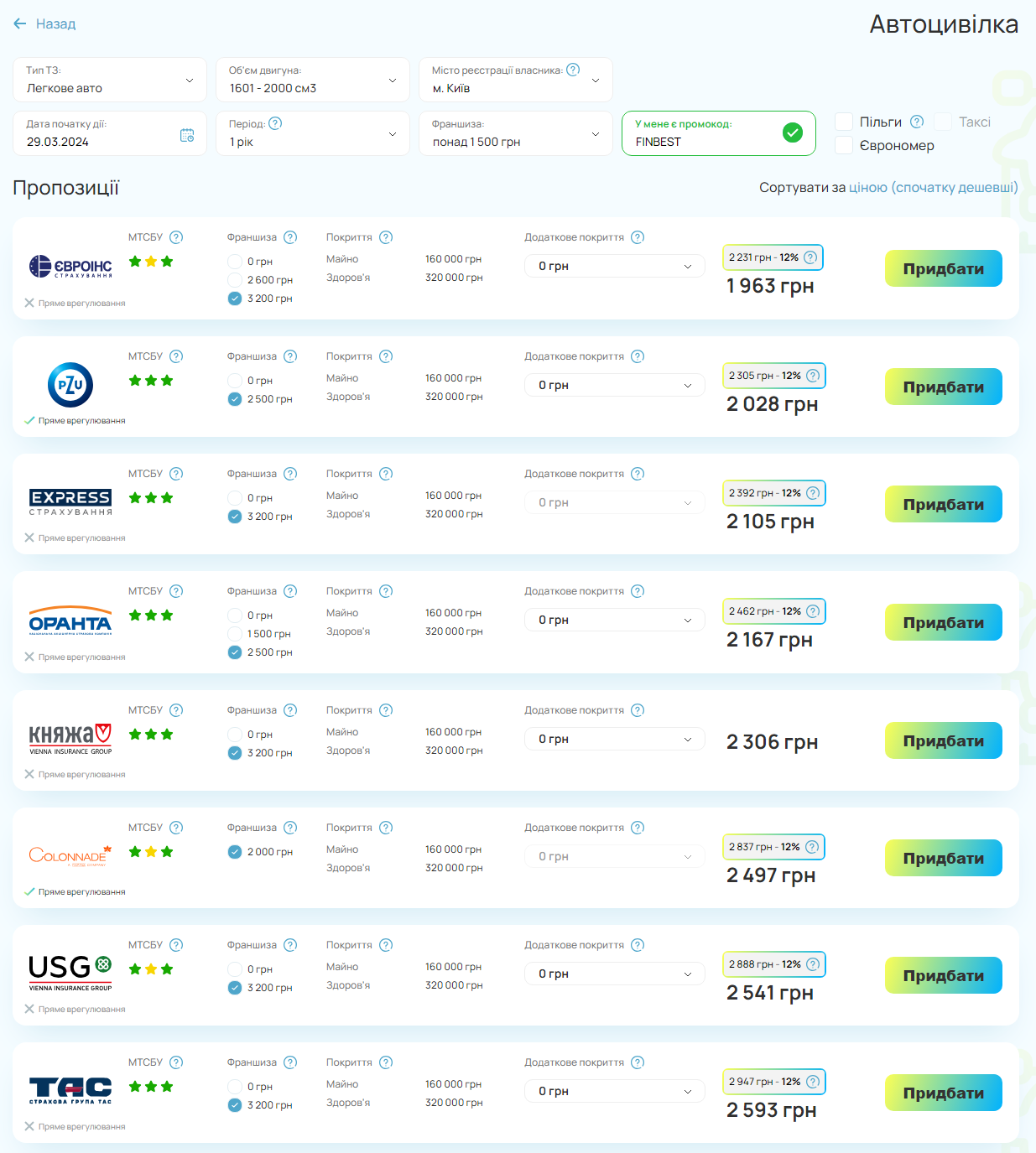

До прикладу, станом на березень 2024 року власник легкового автомобіля з об’ємом двигуна 1601 — 2000 см3 і реєстрацією у місті Києві може обрати на онлайн-маркетплейсі FinBest обов’язкову автоцивілку від провідних страховиків з надійною репутацією на фінансовому ринку України за такою ціною:

- З нульовою франшизою:

- З франшизою понад 1500,00 грн:

З наведених прикладів бачимо, що найдорожчий річний поліс страхування коштуватиме:

- для недосвідченого водія (обиратиме поліс страхування з нульовою франшизою) – 3509,00 грн

- для досвідченого водія (оформлятиме договір страхування з найбільшою франшизою) – 2593,00 грн

Здається, що незайвим було б зберегти ці кошти у сімейному бюджеті, особливо враховуючи, що у 2024 році розмір штрафу за відсутність автоцивілки складає лише 425,00 грн (подвоїться і складатиме 850,00 грн у разі, якщо порушник не сплатить штраф протягом 15 днів). Проте, якщо фортуна відвернеться, і наш досвідчений водій стане винуватцем ДТП, то відповідно до чинного законодавства його страховик зможе компенсувати потерпілій стороні до 160 000,00 грн за пошкоджену автівку та до 320 000,00 грн на одного потерпілого за шкоду, заподіяну життю та здоров’ю учасників ДТП (крім власне водія-винуватця).

Аргументом для нашого скептика може бути те, що не всі страхові події потребують максимальної компенсації. Так. Проте, не варто забувати, що вартість ремонту автомобіля постраждалої сторони залежить від ціни на запчастини для цієї машини. Якщо у ДТП буде пошкоджено дорогий автомобіль, це може обернутися величезними витратами для винуватця аварії. Якщо він матиме поліс ОСЦПВ, то весь тягар збитків ляже на страхову компанію, якщо не матиме — то на сімейний бюджет.

Отже, можна вважати придбання поліса ОСЦПВ захистом сімейного бюджету та інвестицією у спокій.

Якщо ж за весь період дії страхового поліса водій жодного разу не стане винуватцем аварії (дяка автомобільним богам!), то зможе розраховувати на застосування коефіцієнта «бонус-малус», який здешевить страховку КАСКО для його автомобіля.

Чому вигідно оформляти туристичний поліс перед виїздом за кордон

Українці завжди любили мандрувати і для організації поїздки за межі країни часто користувалися послугами туристичних агенцій, де їм обов’язково пропонували придбати туристичну страховку. Найчастіше тревел-поліс сприймався ними, як щось формальне і непотрібне. Користь такого страхування оцінювалася лише тоді, коли мандруючи за кордоном, туристи стикалися з неприємними ситуаціями, захист від яких і гарантував такий поліс.

Збройна агресія рф, яка розпочалася у лютому 2022 року і досі триває, вплинула на наші життя і змінила наші плани та звички. Але попри все українці продовжують виїжджати за кордон, і останнім часом роблять це все частіше. Зарубіжні поїздки можуть бути викликані різними причинами:

- форс-мажор

Величезна кількість наших громадян змушені їхати за межі країни, рятуючи від війни своє життя та життя близьких.

- відпочинок

Навіть у такий складний період, який нині переживає Україна, батьки повинні дбати про фізичне здоров'я та психічний стан дітей, а також про власне емоційне здоров'я. Потрібно відпочивати від стресу, щоб мати сили надавати підтримку тим, хто цього потребує. Для того, щоб «змінити картинку» та переключитися на позитив, українці часто обирають поїздку за кордон.

- ділові поїздки

Міжнародна кооперація та ділові зв’язки потребують постійних зустрічей між партнерами, в тому числі і за кордоном.

Зараз наші співвітчизники надають перевагу самостійному плануванню поїздок за межі України без залучення турагенцій і рідко задумуються про необхідність придбання туристичного поліса. Тревел-поліс сьогодні – це чи не найбільш недооцінена серед наших громадян страховка. І даремно. Адже договір туристичного страхування – це документ, який попри його невисоку вартість зможе захистити гаманець подорожувальника від багатотисячних витрат у разі проблем зі здоров'ям чи загрози його майновим інтересам під час перебування за кордоном.

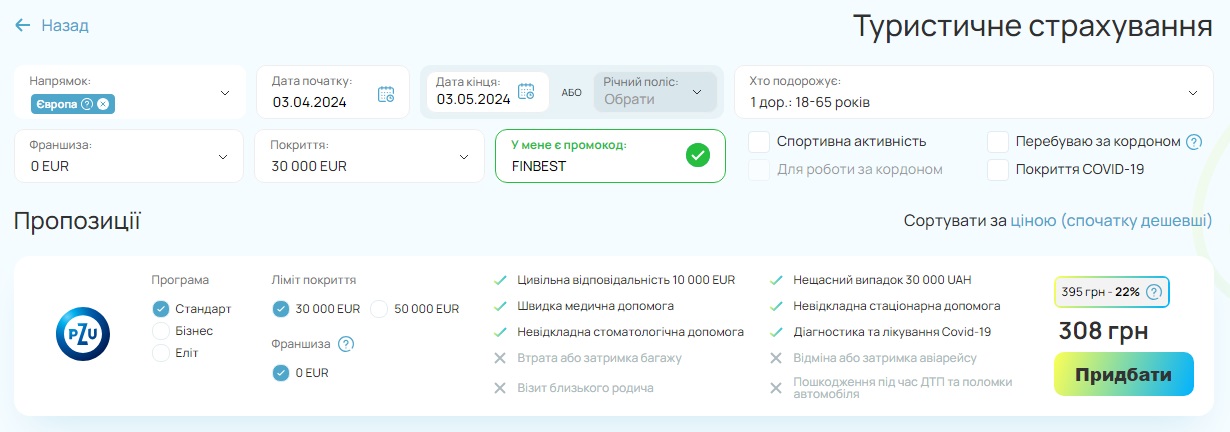

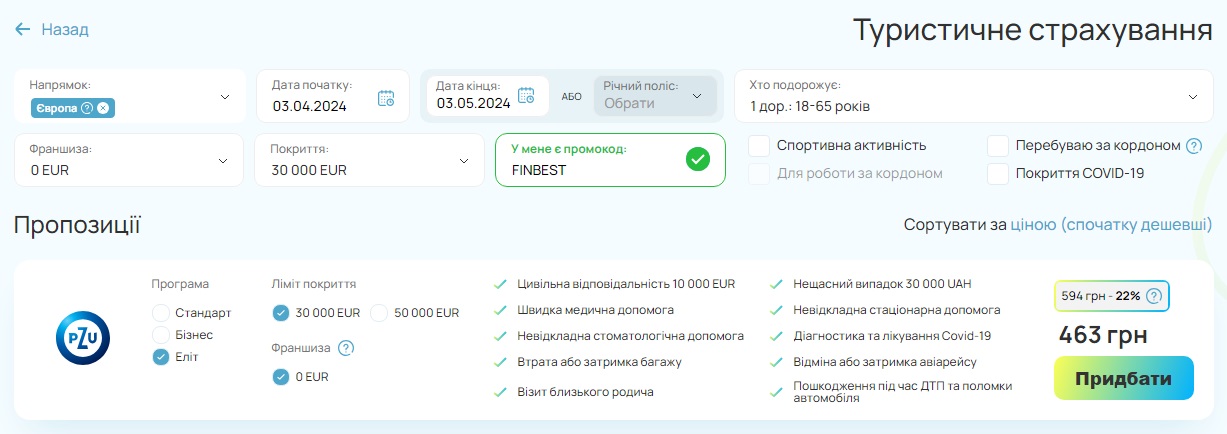

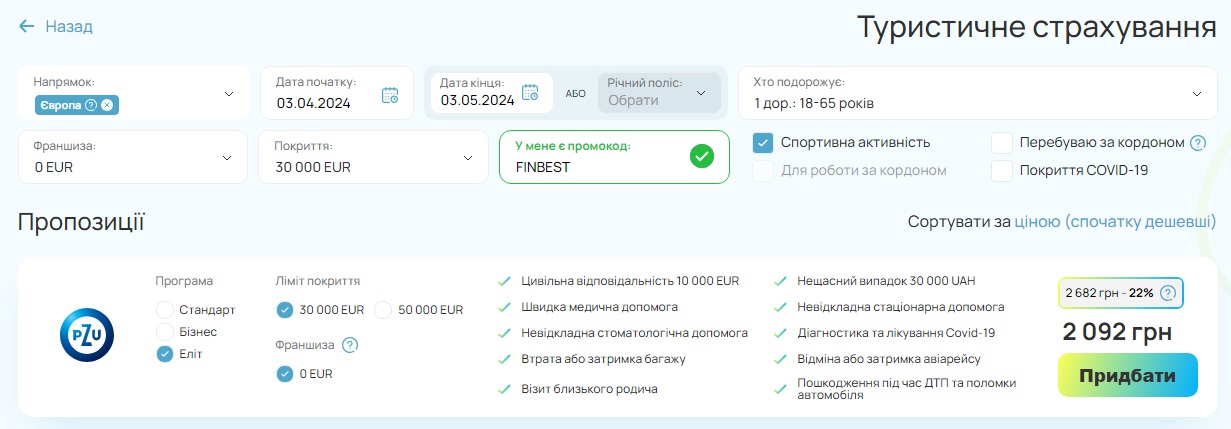

Як це працює покажемо на прикладі тревел-поліса від одного з лідерів страхового ринку СК «ПЗУ Україна» для однієї дорослої особи, яка планує поїздку до Європи строком на один місяць.

Страхувальник може придбати на сайті агрегатора FinBest стандартну туристичну страховку для виїзду за кордон, яка передбачає медичне страхування з лімітом покриття до 50 000,00 EUR, страхування від нещасних випадків з лімітом 30 000,00 грн та страхування цивільної відповідальності з лімітом 10 000,00 EUR за такою ціною:

За бажання подорожувальник може обрати більш дорогу страхову програму з додатковим захистом від таких ризиків, як затримка чи скасування рейсу, втрата багажу чи документів тощо. Така страховка обійдеться страхувальнику не набагато більше, ніж стандартна.

Якщо турист під час перебування за кордоном планує зайнятися активними видами спорту, він мусить передбачити це заздалегідь і обрати відповідну опцію у страховому полісі. Зрозуміло, що ціна такої страховки одразу зросте.

«Ого, 2 092,00 грн на місяць!» — подумає турист, який планує поїздку за кордон, де обов’язково захоче скористатися можливістю покататися на лижах у місцевих горах.

А ми на найпростіших прикладах покажемо, як такий поліс допоможе заощадити величезні суми лише на медичні послуги у разі травмування чи інших неочікуваних проблем зі здоров’ям під час перебування за кордоном.

Всі знають, що вартість лікування у іноземних країнах є досить високою. Зараз особливо багато інформації про це від наших співгромадян, яких доля розкидала по світу ще на початку війни, коли вони, виїжджаючи за межі України, не мали можливості подбати про страховий захист, а потім змушені були звертатися за медичною допомогою до місцевих лікувальних установ. Всі вони на власному досвіді пересвідчилися, що наявність туристичного поліса навіть з базовим набором страхових ризиків гарантувала б їм отримання допомоги в поїздці і заощадила б при цьому значні кошти, оскільки страховик взяв би на себе відшкодування витрат на медобслуговування.

«Всесвітня мережа» має безліч свідчень наших співвітчизників, з яких кожен охочий може дізнатися про рівень медичного обслуговування та ціни на медпослуги у найрізноманітніших країнах. Ми не будемо переказувати їх, а наведемо кілька прикладів з іноземних ресурсів, де зазначено середню вартість різних видів медичних послуг для громадян, які не мають страховки.

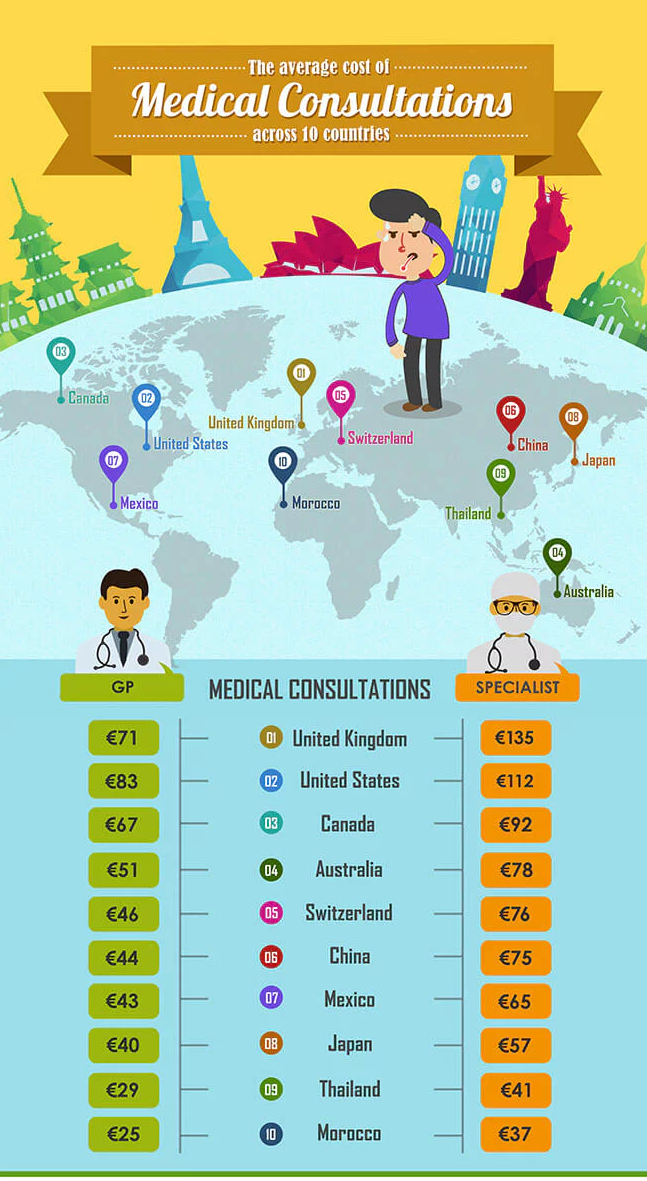

У статті «Infographic: average cost of medical consultations across 10 countries» ми натрапили на цікаву інфографіку, де наочно показано середню вартість однієї консультації у лікаря загальної практики та вузькопрофільного спеціаліста у 10 різних країнах світу.

Порівнявши вартість лише первинної медичної консультації без додаткових медичних сервісів чи процедур і вартість найдешевшого туристичного поліса з лімітом покриття медичних витрат 30 000,00 / 50 000,00 EUR вже можемо робити висновки, чи варто купувати тревел-поліс для виїзду за кордон.

Інфографіка у статті «Research Study: Average Doctor Visit Costs & Common Hospital Regrets» дає уявлення про середню вартість візиту до приватного лікаря в усьому світі.

Автори публікації підрахували середню вартість 15-хвилинного візиту до приватного лікаря в країнах світу і конвертували їх у долари США для зручності порівняння. Найцікавіше, що отримані дані свідчать, що найдорожчою країною для відвідування приватного лікаря стала невелика європейська країна Данія, цінник якої на цю послугу виявився вдвічі дорожчим ніж у Сполучених Штатах, які традиційно лякають подорожувальників цінами на медичні послуги.

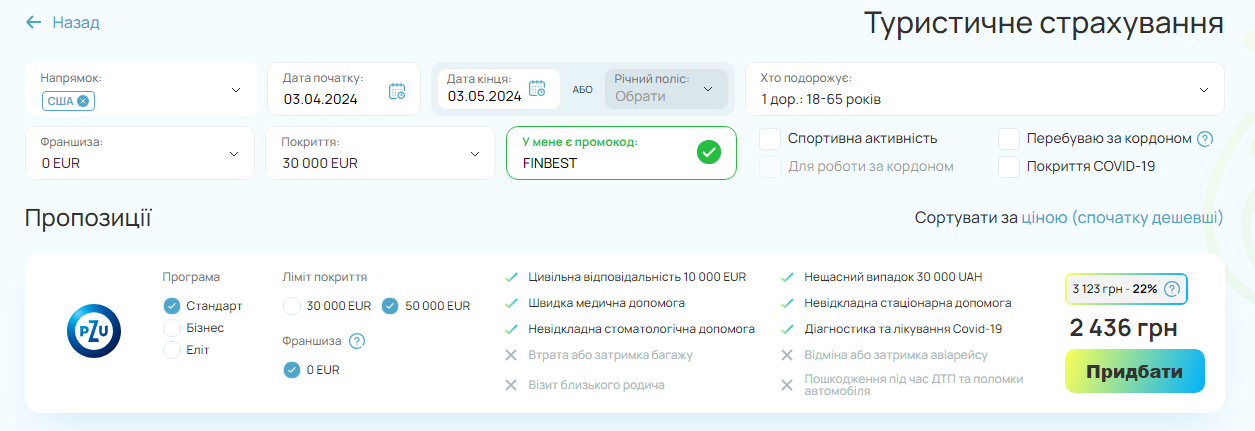

Для «чистоти експерименту» варто показати, скільки коштуватиме тревел-поліс від СК «ПЗУ Україна» для однієї дорослої особи, яка планує поїздку до США строком на один місяць.

Зі статті «How Much Does An Urgent Care Visit Cost In 2024?», опублікованій на ресурсі Forbes Advisor ми дізнаємося про середню вартість медичних послуг у центрах невідкладної медичної допомоги США, куди громадяни звертаються при травмах та захворюваннях, які не становлять загрози життю, таких як:

- переломи кісток і розтягнення

- бронхіт і ангіна

- порізи, укуси та синці

- вушні інфекції

- гайморит

- симптоми, пов'язані з алергією та астмою

- вірусні інфекції

У публікації знайдемо таблицю з середньою вартістю деяких видів медичних послуг у закладах невідкладної допомоги Сполучених Штатів.

| Обслуговування/лікування | Середня вартість |

| Збір крові | 91,67 $ |

| Аналіз крові на цукор | 32 $ |

| Рентген грудної клітини | 88,75 $ |

| ЕКГ | 108,67 $ |

| Щеплення від грипу | 35,29 $ |

| Тест на ВІЛ | 60 $ |

| Незначний опік | 122 $ |

| MMR (кір, паротит, краснуха) | 112 $ |

| Небулайзер | 98 $ |

| Червоні очі та ячмінь | 142 $ |

| Тест на вагітність | 43,13 $ |

| Інфекції носових пазух і закладеність | 142 $ |

| Вивихи, розтягнення та біль у суглобах | 174,50 $ |

| Стібки 0-5 швів | 149,50 $ |

| Стрептокок або біль у горлі | 75 $ |

| Tdap (правець, дифтерія, кашлюк) | 81,29 $ |

| Інфекція сечовивідних шляхів (ІМП) | 142 $ |

| Рентген | 132,80 $ |

Навіть поверхневого погляду на цю таблицю достатньо, щоб зрозуміти, що вартість аналізу крові на цукор коштує, як половина вартості туристичного поліса, а якщо подорожуючи до Сполучених Штатів без тревел-поліса, турист травмується і йому знадобиться кілька швів, це коштуватиме йому у двічі більше, ніж вартість згаданого вище поліса.

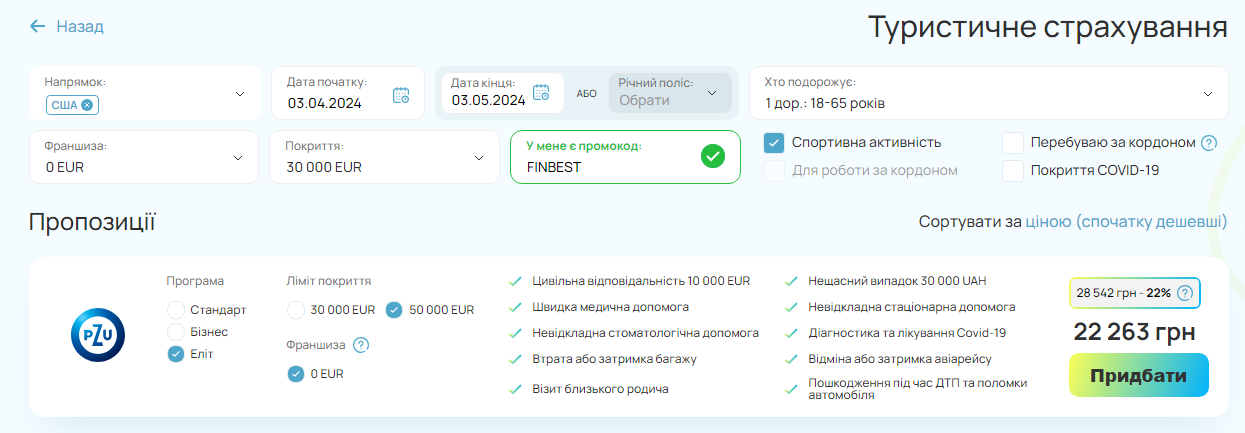

Візьмімо до прикладу найдорожчу місячну страховку для туриста, який подорожує до США і планує там спортивну активність.

Недешевий поліс, чи не так? Станом на початок квітня 2024 року його вартість складає понад 550 $ Є привід задуматися, чи потрібно його купувати, плануючи подорож до США.

Ми пам'ятаємо, що наш подорожувальник планує спортивну активність, а це завжди пов'язано з ризиком травмуватися. А травма – це завжди медичні перевезення, перебування у стаціонарі, медичні маніпуляції, а іноді й хірургічні втручання.

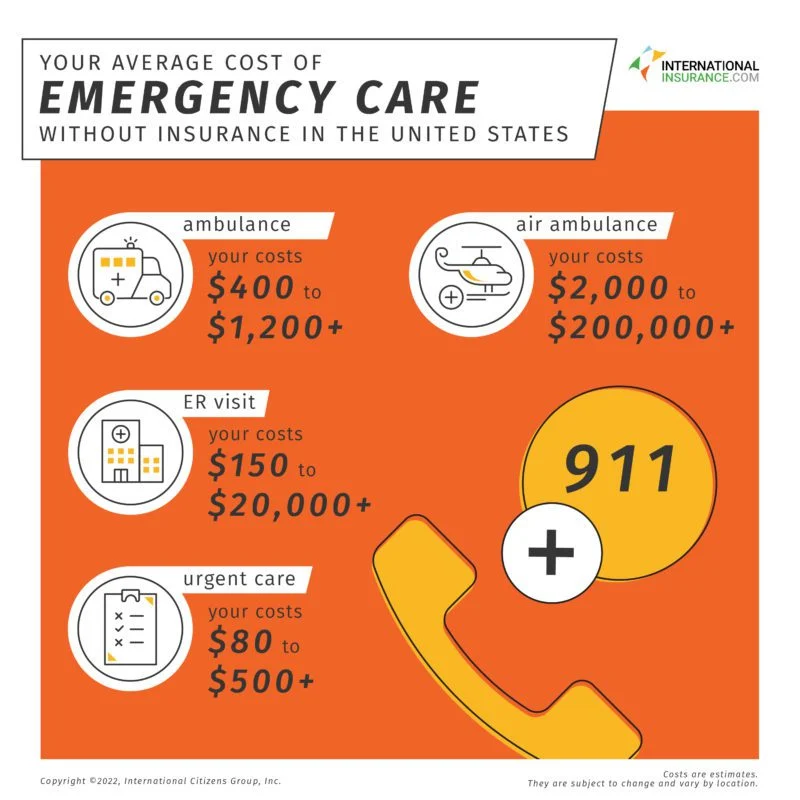

Інфографіка у статті «How Much Does Healthcare Cost in the USA?» дає уявлення про вартість медичних перевезень для незастрахованої людини, яка опинилася у біді і потребує доставки до лікарні та екстрених медичних маніпуляцій.

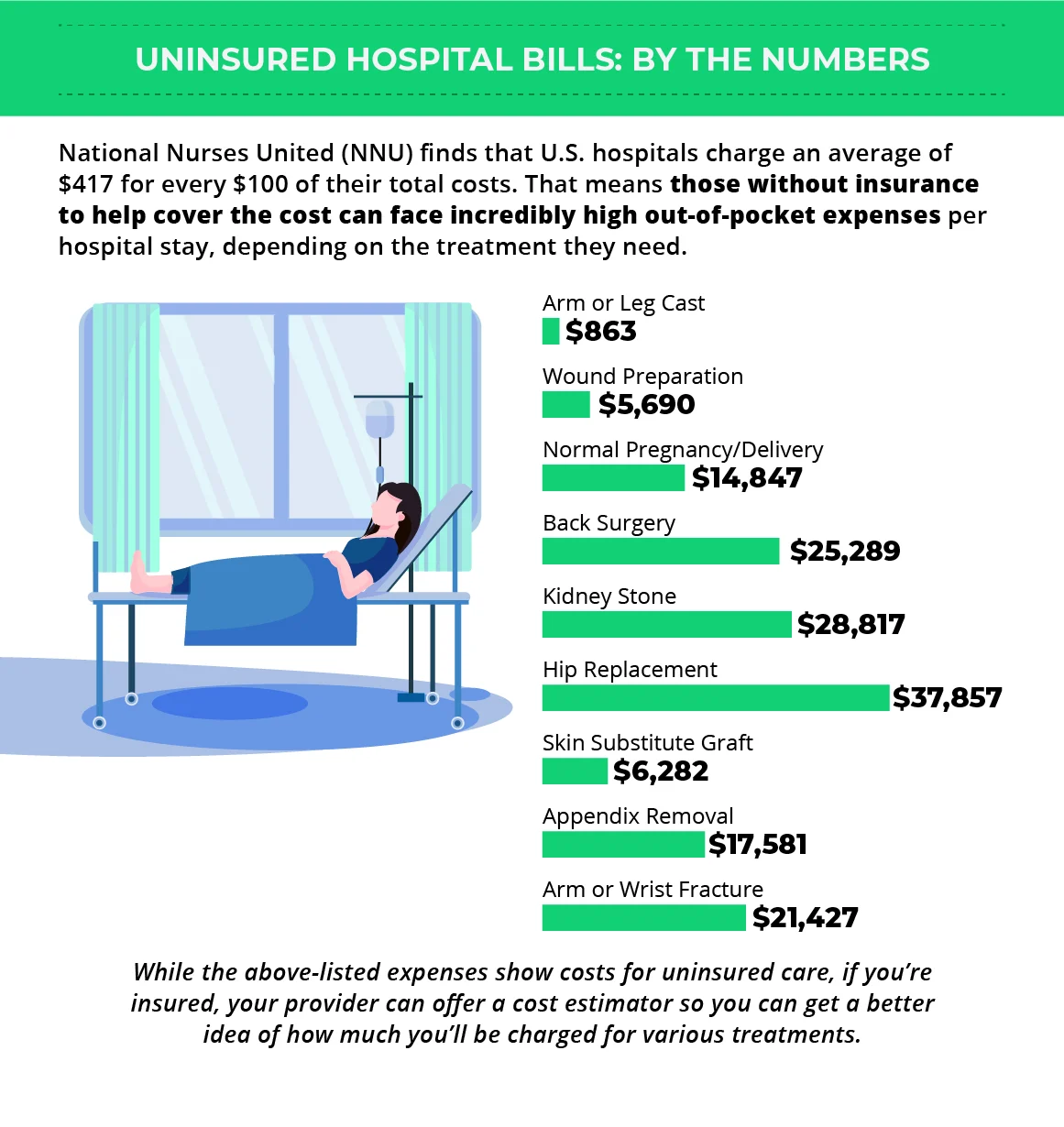

І нарешті стаття «Infographic: How much does a hospital stay cost?» допоможе нам зрозуміти, яка середня вартість перебування в лікарні у США.

| Діагноз | Середня вартість перебування в лікарні |

| COVID 19 | 11 275 $ |

| Серцева недостатність | 13 418 $ |

| Цукровий діабет (з ускладненнями) | 8439 $ |

| Остеоартроз | 16 000 $ |

| Гострий інфаркт міокарда | 18 931 $ |

| Пневмонія (крім туберкульозної) | 6042 $ |

| Серцеві аритмії | 12 100 $ |

| Інсульт | 14 900 $ |

| Гостра та неуточнена ниркова недостатність | 9600 $ |

Здається, висновки очевидні: плануєте їхати за кордон – подбайте про туристичну страховку.

Чому вигідно страхувати нерухомість

Добровільне страхування майна – це можливість придбати недорогий страховий поліс, який у певних ситуаціях допоможе заощадити купу грошей і, без перебільшень, врятувати сімейний бюджет.

Якщо власник страховки оформляв договір страхування нерухомості, наприклад, з опцією «цивільна відповідальність перед сусідами», то у випадку затоплення квартири сусідів, у яких зроблено коштовний ремонт, витрати на страховку окупляться багаторазово.

Часто, пояснюючи страхувальнику вигідність придбання такої страховки, розраховують її вартість у грн / день. Виявляється, що ціна поліса страхування нерухомості співмірна з ціною нашої щоденної кави.

Висновок напрошується сам собою: страхування нерухомості – це доступна інвестиція у майбутнє, а також міцна запорука мирного співіснування з сусідами.

Чому поняття «дешевий поліс» не дорівнює поняттю «вигідний поліс»

Всі ми не проти заощадити. Навіть у продуктовому супермаркеті ми з цікавістю розглядаємо полиці з акційними товарами, що вже казати про такий складний фінансовий інструмент як різного типу страховки, які ми за всяку ціну намагаємося здешевити.

Іноді наше бажання придбати страховий поліс дешевше домінує над здоровим глуздом. Адже варто розрізняти поняття «дешево» та «вигідно».

Ось кілька прикладів:

- Недосвідчений водій, який часто потрапляє у неприємні ситуації на дорозі, може купити автоцивілку з максимальною франшизою. Це значно здешевить поліс ОСЦПВ, проте одночасно зробить його невигідним, бо просто знівелює всі переваги цієї страховки. Таким водіям варто купувати автомобільну страховку за повну ціну і перекладати всі турботи, пов’язані з відшкодуванням збитків, на страховика.

- Купуючи поліс туристичного страхування до європейської країни з чудовими гірськолижними курортами, майбутній турист, який планує покататися на лижах чи зайнятися іншим активним відпочинком під час поїздки, вирішує заощадити і знехтувати опцією «Спортивна активність», яка значно підвищує ціну страховки. Якщо під час карколомного спуску він травмується, то страхова компанія матиме повне право відмовити йому у відшкодуванні значних витрат на медичний сервіс за кордоном. Тобто у такій ситуації «дешевий поліс» не стане «полісом вигідним».

- Поліс добровільного медичного страхування (ДМС) ніколи не був дешевим. Цей страховий поліс забезпечує його власнику можливість з комфортом та без черг отримувати медичну допомогу в комерційних клініках з подальшим відшкодуванням страховою компанією частини витрат за отримані медичні послуги.

Придбання такої медичної страховки завжди суттєво впливає на сімейний бюджет. Тому багато людей вагаються, чи потрібно їм витрачати кошти на придбання поліса ДМС, адже можна відвідувати комерційні клініки і без страховки, кожного разу сплачуючи за візит власними коштами.

Проте, якщо людина має проблеми зі здоров’ям і досить часто потребує медичної допомоги (консультацій фахівців, медичних досліджень, оперативних втручань, госпіталізації), то «недешевий поліс» одразу стає «вигідною страховкою», бо вартість річного поліса ДМС обійдеться клієнту значно менше, ніж сумарна вартість разових звернень протягом року.

Зробимо висновки

Страхування — це вигідно. Страховий поліс — це гарантія фінансової безпеки та неабиякий захист сімейного бюджету, адже вартість поліса завжди є набагато нижчою від розміру компенсації, яку можна отримати від страховика у разі настання страхової події.

Маєте можливість – купуйте страховий захист. Проте, завжди пам’ятайте про необхідність уважно читати умови договору страхування, щоб чітко розуміти, від яких ризиків ви страхуєтеся та на що ви можете розраховувати.

Ваша фінансова грамотність – це уміння вигідно використовувати фінансові інструменти та запорука вашого спокою посеред бурхливого океану фінансових послуг.

Команда ФінБест працює, щоб ви, володіючи необхідними знаннями, могли усвідомлено обрати найвигідніший саме для вас фінансовий продукт.

FinBest – ваш гід з онлайн-страхування.

FinBest — зручний онлайн-агрегатор для обрання найоптимальніших страхових пропозицій від лідерів фінансового ринку

Швидке оформлення електронних страхових полісів автоцивілки та ДЦВ, зеленої картки, КАСКО та страховок для подорожуючих за кордон

Оплату картами Visa і Mastercard забезпечує сервіс онлайн-платежів Portmone.com. Безпека оплати підтверджена міжнародним аудитом PCI DSS. Служба підтримки Portmone тел.

+380 (44) 2000922, b2bsupport@portmone.me